软件行业政策(软件产业政策主要有几个)

发布:2024-04-16 06:52:40 76

软件行业政策

1、软件生产企业实行增值税即征即退政策所退还的税款,由企业用于研究开发软件产品和扩大再生产,不作为企业所得税应税收入,不予征收企业所得税。

2、正文软件行业即征即退政策:增值税一般纳税人销售其自行开发生产的软件产品,按17%税率征收增值税后,对其增值税实际税负超过3%的部分实行即征即退政策;纳税人受托开发软件产品。

3、并享受至期满为止;国家规划布局内的重点软件企业和集成电路设计企业,如当年未享受免税优惠的。

4、传播和使用中发生的利益关系,鼓励计算机软件的开发与应用,促进软件产业和国民经济信息化的发展,根据《中华人民共和国著作权法》,制定本条例。第二条 本条例所称计算机软件(以下简称软件),是指计算机程序及其有关文档。

5、主要有以下优惠政策:我国境内符合条件的软件企业,经认定后,在2017年12月31日前自获利年度起计算优惠期,第一年至第二年免征企业所得税,第三年至第五年按照25%的法定税率减半征收企业所得税,并享受至期满为止。

6、近几年,国内政府对计算机软硬件开发行业的政策扶持不断增加,主要体现在以下几个方面:税收优惠:为了鼓励企业加大研发投入,国家制定了一系列的税收优惠政策。

近几年国家对计算机软硬件开发行业的政策扶持有哪些

1、软件生产企业实行增值税即征即退政策所退还的税款,由企业用于研究开发软件产品和扩大再生产,不作为企业所得税应税收入,不予征收企业所得税。

2、工业控制计算机体系结构;空中交通管制技术;地面数字电视关键技术,数字音视频编解码技术,蓝光高清光盘技术,数字版权管理技术,数字内容保护技术,家庭网关技术,家用电子设备互联技术。

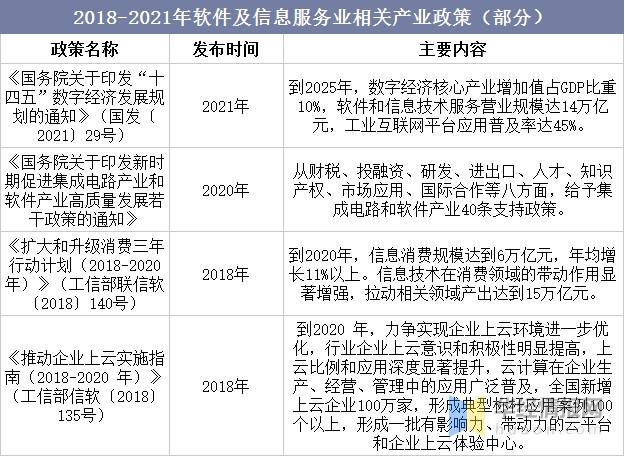

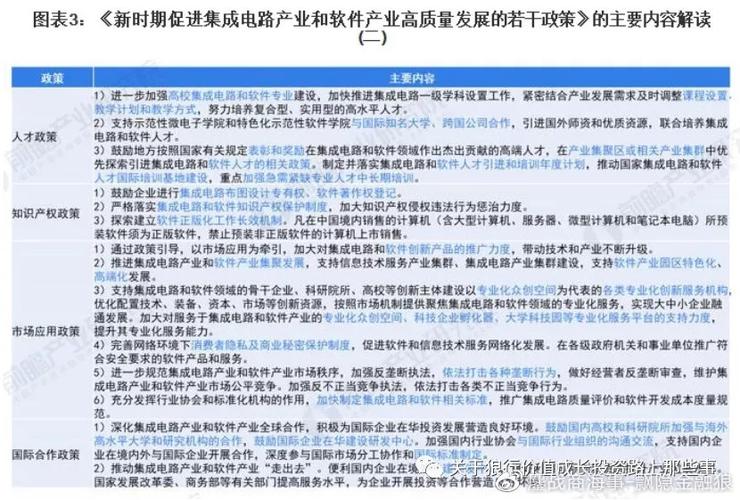

3、从财税政策、投融资政策、研究开发政策、进出口政策、人才政策、知识产权政策、市场政策、政策落实八个方面进一步明确了政策的支持力度与扶持导向。

4、近几年国家对计算机软硬件开发行业的政策扶持有哪些?:产业规划和电子认证服务业发展规划指明未来重点支持领域,根据工信部十二五产业技术创新规划。

5、根据财税[2012]27号《关于进一步鼓励软件产业和集成电路产业发展企业所得税政策的通知》我国境内新办的集成电路设计企业和符合条件的软件企业,经认定后,在2017年12月31日前自获利年度起计算优惠期。

6、空中交通管制技术;地面数字电视关键技术,数字音视频编解码技术,蓝光高清光盘技术,数字版权管理技术,数字内容保护技术,家庭网关技术,家用电子设备互联技术,统一的多业务认证平台技术。

软件行业有哪些税收优惠政策

1、正面软件行业税收优惠政策有:增值税即征即退;所得税优惠;对国家规划布局内的重点软件生产企业,如当年未享受免税优惠的。

2、法律分析:软件开发企业的税收优惠政策: 软件开发企业实际发放的工资总额,在计算应纳税所得额时准予扣除。

3、法律分析:所得税两免三减半,优惠对我国境内新办软件生产企业经认定后,自开始获利年度起,第一年和第二年免征企业所得税,第三年至第五年减半征收企业所得税。

4、软件企业营业税优惠政策一般包括以下内容:一是对单位和个人从事“技术转让、技术开发业务和与之相关的技术咨询、技术服务业务取得的收入,免征营业税。

5、企业外购软件缩短折旧或摊销年限享受主体企业纳税人优惠内容企业外购的软件,凡符合固定资产或无形资产确认条件的,可以按照固定资产或无形资产进行核算,其折旧或摊销年限可以适当缩短,最短可为2年(含)。

6、软件企业税收优惠如下:软件产品增值税超税负即征即退;国家鼓励的软件企业定期减免企业所得税;国家鼓励的重点软件企业减免企业所得税;软件企业取得即征即退增值税款用于软件产品研发和扩大再生产企业所得税政。

软件企业具体可享受哪些所得税优惠政策

1、职工培训费据实扣除。即征即退增值税款用于软件产品研发和扩大再生产企业所得税政策。

2、国家规划布局内的重点软件企业,如当年未享受免税优惠的,可减按10%的税率征收企业所得税。

3、法律分析:所得税两免三减半,优惠对我国境内新办软件生产企业经认定后,自开始获利年度起,第一年和第二年免征企业所得税,第三年至第五年减半征收企业所得税。

软件行业税收优惠政策

1、法律分析:软件企业自获利年度起,第一年至第二年免征企业所得税,第三年至第五年按照25%的法定税率减半征收企业所得税。职工培训费据实扣除。即征即退增值税款用于软件产品研发和扩大再生产企业所得税政策。

2、法律分析:所得税两免三减半,优惠对我国境内新办软件生产企业经认定后,自开始获利年度起,第一年和第二年免征企业所得税,第三年至第五年减半征收企业所得税。

3、法律分析:软件行业的税收优惠政策包含对经过国家版权局注册登记,在销售时一并转让著作权、所有权的计算机软件征收营业税,对增值税一般纳税人销售其自行开发生产的软件产品征收增值税。

国家对软件行业的政策

1、研究开发费用占销售收入的比例不低于规定比例;高新技术产品(服务)收入占企业总收入的比例不低于规定比例;科技人员占企业职工总数的比例不低于规定比例;高新技术企业认定管理办法规定的其他条件。

2、并享受至期满为止;国家规划布局内的重点软件企业和集成电路设计企业,如当年未享受免税优惠的。

3、国家鼓励的软件企业定期减免企业所得税享受主体国家鼓励的软件企业优惠内容自2020年1月1日起,国家鼓励的软件企业,自获利年度起,年至第二年免征企业所得税,第三年至第五年按照25%的法定税率减半征收企业所得税。

4、主要有以下优惠政策:我国境内符合条件的软件企业,经认定后,在2017年12月31日前自获利年度起计算优惠期,第一年至第二年免征企业所得税,第三年至第五年按照25%的法定税率减半征收企业所得税,并享受至期满为止。

5、调整计算机软件在开发、传播和使用中发生的利益关系,鼓励计算机软件的开发与应用,促进软件产业和国民经济信息化的发展,根据《中华人民共和国著作权法》。

软件行业即征即退政策2022

1、法律主观:按税法规定缴纳的增值税税款,由税务机关在征税时部分或全部退还纳税人的一种税收优惠政策,即增值税即征即退;税务机关先足额征收其增值税,再将已经征收的全部或者部分增值税税款退换给纳税人。

2、税收优惠政策是国家利用税收调节经济的具体手段,国家通过税收优惠政策、可以扶持某些特殊地区、产业、企业和产品的枣肆发展,促进产业结构的调整和社会经济的协调发展。2022软件企业税收优惠政策 增值税即征即退。

3、2022年软件产品即征即退政策: 根据《财政部 国家税务总局关于软件产品增值税政策的通知》财税〔2011〕100号: (一)增值税一般纳税人销售其自行开发生产的软件产品,按17%税率征收增值税后。

4、(一)增值税一般纳税人销售其自行开发生产的软件产品,按17%(现已降为13%)税率征收增值税后,对其增值税实际税负超过3%的部分实行即征即退政策。

5、双软企业的税收优惠政策2022:增值税即征即退。自2000年6月24日起至2010年底以前,对增值税一般纳税人销售的自行开发生产的软件产品,可在按17%的法定税率征收增值税后,对实际税负超过3%的部分即征即退。

- 上一篇:工程造价软件神机妙算有哪些特点(神机妙算清单计价教程)

- 下一篇:返回列表

相关推荐

- 04-16神魔大陆鱼竿在哪买(神魔大陆怀旧版)

- 04-16侠盗飞车4自由城(侠盗飞车圣安地列斯秘籍)

- 04-16战争机器v1.2修改器(战争机器5十一项修改器)

- 04-16防御阵型觉醒2攻略(防御阵型觉醒通关教程)

- 04-16斗战神新区赚钱攻略(斗战神新区开服表)

- 04-16lol无双剑姬(老版无双剑姬百科)

- 站长推荐

- 热门排行

-

1

最后的原始人腾讯版下载-最后的原始人腾讯版2023版v4.2.6

类别:休闲益智

11-18立即下载

-

2

坦克世界闪击战亚服下载-坦克世界闪击战亚服2023版v2.1.8

类别:实用软件

11-18立即下载

-

3

最后的原始人37版下载-最后的原始人37版免安装v5.8.2

类别:动作冒险

11-18立即下载

-

4

最后的原始人官方正版下载-最后的原始人官方正版免安装v4.3.5

类别:飞行射击

11-18立即下载

-

5

砰砰法师官方版下载-砰砰法师官方版苹果版v6.1.9

类别:动作冒险

11-18立即下载

-

6

最后的原始人2023最新版下载-最后的原始人2023最新版安卓版v3.5.3

类别:休闲益智

11-18立即下载

-

7

砰砰法师九游版下载-砰砰法师九游版电脑版v8.5.2

类别:角色扮演

11-18立即下载

-

8

最后的原始人九游版下载-最后的原始人九游版微信版v5.4.2

类别:模拟经营

11-18立即下载

-

9

汉家江湖满v版下载-汉家江湖满v版2023版v8.7.3

类别:棋牌游戏

11-18立即下载

- 推荐资讯

-

- 02-17ceshi444

- 11-18神魔大陆鱼竿在哪买(神魔大陆怀旧版)

- 11-21投屏投影仪怎么用(投影仪投屏器使用方法)

- 11-23侠盗飞车4自由城(侠盗飞车圣安地列斯秘籍)

- 11-23自动检测删除微信好友软件—自动检测删除微信好友软件免费

- 11-25战争机器v1.2修改器(战争机器5十一项修改器)

- 11-27防御阵型觉醒2攻略(防御阵型觉醒通关教程)

- 11-27斗战神新区赚钱攻略(斗战神新区开服表)

- 11-27win11平板键盘不自动弹出、win10平板模式键盘不出来

- 11-27电脑忽然严重掉帧